栏目分类

你的位置:配资炒股平台首选_最新股票配资平台 > 配资炒股平台首选 >

A股历史最大单日跌幅纪录:96.44%!6月5日,进入退市整理期的退市园城、退市碳元、退市同达股价分别大跌96.44%、83.33%和80.65%。这样的价值破灭,或许也给了处于退市边缘的上市公司以震撼。

在退市常态化的背景下,一些面临困境的上市公司也将破产重整视作避免退市的重要途径,相关案例数量近年来逐渐增加。记者梳理发现,截至6月4日,有27家上市公司目前在推进(预)重整并发布了相关公告,其中16家是在今年(拟)申请或被申请的。

相较重整模式,预重整近年来逐渐被上市公司所青睐。“随着法院对上市公司重整的审查更为严格,企业为了让法院认为未来的重整更具可行性,就在前面走了一个预重整程序,把一些重整程序的基础工作进行前置化。”北京市炜衡律师事务所律师王兆同向《每日经济新闻》记者表示。

联储证券总裁助理尹中余则提及,在上市公司重整升温的同时,其必要性也遭遇拷问。

此外,去年重整完毕的15家上市公司如今命运各异,多家公司的持续经营能力仍存在不确定性。“重整计划执行完毕,并不意味着就是重整成功了。”王兆同表示。

预重整成主流,年内已有16家公司参与

记者梳理发现,截至6月4日,A股市场有27家上市公司在推进(预)重整并发布了相关公告,其中*ST步高、*ST金科和ST迪马3家公司申请或被申请重整,其余24家公司则申请或被申请预重整。

从时间上来看,上述27家推进(预)重整的上市公司中,有16家是在今年向法院(拟)申请或被申请的,最新的一例是*ST嘉寓,其在6月3日公告披露,被债权人申请重整及预重整。

从(预)重整的推进情况来看,在24家预重整的上市公司中,有16家已获得法院同意启动,并已进入预重整程序;3家重整的上市公司中,除了ST迪马外,*ST步高和*ST金科也已被法院受理。

重整与预重整有何区别?

中国法院网2023年12月7日转载的《人民法院报》一篇文章写道,预重整是指在申请重整之前,债务人与债权人通过法庭外协商制定重整计划,并获得多数债权人同意后,借助重整程序使重整计划发生约束全体债权人的效力,以早日实现债务人复兴的一种拯救机制。

《法律适用》2022年第3期的一篇文章也写道,预重整与破产重整的主要区别是司法介入的时间与深度不同,破产重整是重整过程全程在司法程序中进行,预重整则是在重整计划经债权人与债务人协商表决后才由法院介入,更多利用私人协商机制。但是,若从广义的破产重整程序说,预重整也属于破产重整程序范畴之列。

值得一提的是,此前A股上市公司更多地采用重整模式,近年来预重整模式则更受青睐。例如,在今年(拟)申请或被申请(预)重整的16家上市公司中,除ST迪马申请重整外,其余均选择了预重整。

王兆同律师向《每日经济新闻》记者介绍,之前没有预重整的时候,直接进入重整程序,法院可能发现企业报批的方案相对来说较为粗糙,但同时又因为不能随便地对一家上市公司宣告破产,所以导致在进入重整程序后,法院有些进退两难。一些重整方案尽管可能存在一些确定性和可行性方面不足的问题,法院最后也还是批了,但这样也可能导致企业二次破产,或者说形成了重整程序的一个空转。

“随着法院对上市公司重整的审查更为严格,企业为了让法院认为未来的重整更具可行性,就在前面走了一个预重整程序,把一些重整程序的基础工作进行前置化。”王兆同表示。

去年15家重整执行完毕公司命运大不同

上市公司重整后的效果如何?

以去年15家重整执行完毕公司为例,《每日经济新闻》记者梳理发现,尽管15家公司随后都向交易所申请撤销退市风险警示,但目前仅有新华联、中捷资源、ST全筑、ST洲际和ST西钢5家公司被撤销退市风险警示,其中ST全筑、ST洲际和ST西钢3家公司在撤销退市风险警示的同时,还因公司重整后持续经营能力存在不确定性或有待进一步恢复,被实施了其他风险警示。

赶在去年年底完成重整计划的退市商城,在今年1月份也如愿被撤销了因重整而被实施的退市风险警示,但因退市商城仍存在触及退市风险警示和其他风险警示的情形,公司股票被继续被实施了退市风险警示,还叠加实施其他风险警示。

退市商城最终也未能逃脱退市的命运,其股票自5月29日进入退市整理期,退市的原因是“公司2023年度经审计的净利润为负值且营业收入低于1亿元,2023年度财务会计报告被出具无法表示意见的审计报告”。

在剩余的9家未被撤销退市风险警示的上市公司中,最早的*ST榕泰在今年3月19日就披露已向交易所申请撤销退市风险警示,但两个多月已过去,目前仍无定音。

从今年一季度的情况来看,重整对于所有企业盈利能力的恢复效果也不尽一致。

上述已完成重整计划的15家上市公司中,除了已被撤销退市风险警示的ST洲际、新华联、中捷资源,尚未被撤销退市风险警示的*ST豆神和*ST金一,以及退市商城外,其他9家公司今年一季度扣非后归母净利润仍亏损。

而除了财务类退市带来的警报外,其他一些因素也影响着这些重整后的上市公司的命运。

记者注意到,一些上市公司股价仍在低位徘徊,尚未完全摆脱“面值退市”的风险威胁。例如,已被撤销退市风险警示的ST全筑在6月5日收于1.67元/股,有投资者近期就在上证e互动上询问公司是否担心遭遇“面值退市”。

另外,也有个别上市公司在关键时刻踩雷中介机构。例如,因涉及金通灵造假案,*ST榕泰的审计机构大华会计师事务所(特殊普通合伙)(以下简称大华所)在上个月被江苏证监局处以暂停从事证券服务业务6个月的处罚。近期,有投资者在上证e互动上询问:公司“摘星脱帽”是否会受累于大华所被罚?*ST榕泰则回应:公司《年报问询函》回复工作正在积极推进,公司未收到大华所对公司《年报问询函》回复发表意见存在障碍的相关通知。

上市公司重整升温必要性待考

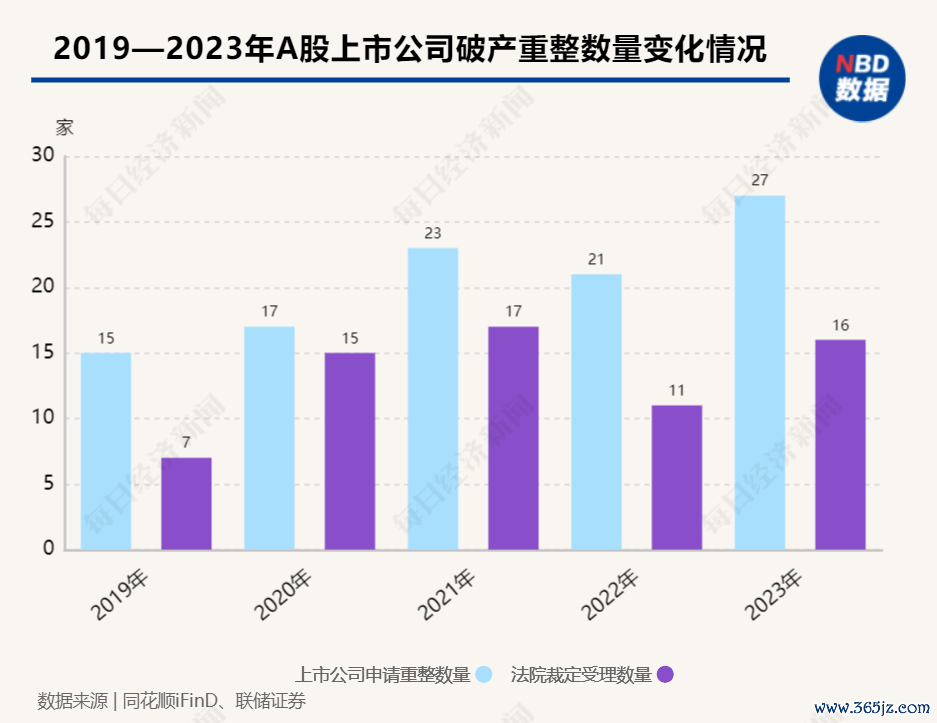

值得一提的是,A股上市公司重整在近年来有升温的趋势。

联储证券近期发布的《2023年A股并购市场总结与2024年度展望》披露,2023年A股市场共有27家上市公司向法院申请或被申请重整并发布相关公告,数量成为自2007年我国颁布企业破产法并引进破产重整制度以来的最高值。

市场上也有声音在质疑,A股上市公司对重整是否有泛化和滥用之嫌?

“从整体上来看,重整作为一个工具来说,上市公司对此并没有充分运用,实际上还是一个使用不足而非滥用的问题。”王兆同表示。

但与此同时,从上市公司重整的出发点和操作过程来说,都存在被市场质疑的地方,上市公司的重整效果也参差不齐。

联储证券的上述报告认为,A股市场的重整带来了以规避退市为目的,新老股东、债权人之间利益失衡等问题。

而A股上市公司重整升温的背后,也有一个背景因素,这便是近年来监管层对于退市常态化的持续推进。

今年4月,国务院发布资本市场新“国九条”,其中就提出了“加大退市力度”的要求。证监会主席吴清在2024年“5·15全国投资者保护宣传日”活动上的致辞也提到,要把“僵尸企业”、害群之马坚决清出市场。

那么,如何看待上市公司重整的价值和必要性?尤其是对于有退市风险的企业来说。

王兆同认为,在某种程度上,重整是严格执行退市制度的“调节剂”,但确实也有企业为了规避退市而选择重整。

“重整只是一个工具,在企业还有价值的时候能够发挥其作用,如果企业本身的基本盘不好,那任何再好的工具也没法发挥作用,不能过高地去期待重整这个工具。”王兆同表示,如果认为重整是百病良药,可以掩盖企业的各种问题,还能让企业规避退市,那就本末倒置了。

“真正的重整,还是应该基于企业的持续经营价值的重整,而不是基于一个壳资源的重整。”王兆同补充道。

上市公司重整口子要收紧?

上市公司(预)重整升温的同时,其口子似乎也有收紧之势。

记者梳理发现,今年以来,仅有*ST金科一家上市公司的重整申请获得了法院受理。而根据前述联储证券的报告,2023年共有16家上市公司的重整申请被法院裁定受理。

而暂未被受理的上市公司中,一些公司的重整之路也走得颇为漫长。例如,ST花王早在2022年4月就已经进入预重整阶段,但截至目前公司仍未进入重整程序,这也令一些投资者在股吧焦急地询问公司进展情况。

与此同时,今年1月*ST爱迪被法院认定缺乏重整可行性,不符合重整的受理条件,法院裁定不予受理债权人对其的重整申请;今年4月*ST太安同样被法院裁定,不予受理针对其的重整申请。在重整被拒之外,还有主动撤退的——在法院裁定受理之前,债权人就撤回了对*ST美尚的重整申请。

最终,*ST爱迪、*ST太安和*ST美尚3家公司都未能逃脱退市命运,遭遇了“面值退市”。

不过,在王兆同看来,上市公司重整市场目前并不是更难了,而是更加公开。“预重整给了大家很长一段时间,进行相对公开、公平、公正的沟通,原先这些工作是在水下进行,现在浮出了水面。比如,以前法院不予受理的相关信息不会公开,现在就会透明化,有了更多的主体参加,那难度肯定也会增加。”王兆同说。

尹中余则告诉《每日经济新闻》记者,监管层也加强了对重整必要性的拷问,“今年重整首先要问一个问题,就是你重整的必要性是什么?为什么要进行破产重整?你的产业有什么价值?”

“一家公司是否仍有上市的价值,还是留给市场判断比较好股票配资入门,对于上市公司的重整可以持比较开放的态度,把这个选择权留给债权人和投资者。”王兆同表示。